Die Welt der Dividenden: Ein Leitfaden für Anleger

In der heutigen dynamischen Welt des Aktienmarktes stehen Anleger vor einer Vielzahl von Fragen und Entscheidungen. Eine der häufigsten Fragen, die wir erhalten, dreht sich um Dividenden - diese verlockenden Ausschüttungen, die oft das Sahnehäubchen auf den Aktiengewinnen darstellen. Doch wie funktionieren Dividenden eigentlich genau? Wann muss man eine Aktie besitzen, um eine Dividende zu erhalten? Und welche Rolle spielen dabei wichtige Fristen wie der Ex-Tag und der Zahltag?

Wann wird eine Dividende ausgeschüttet?

Dividenden sind Zahlungen, die von Unternehmen an ihre Aktionäre geleistet werden, in der Regel aus den erwirtschafteten Gewinnen. Die Entscheidung über die Höhe und Auszahlung der Dividende wird auf der Hauptversammlung getroffen. Die Ursprünge dieser Entscheidung liegen im Kern des Unternehmensgesetzes. Gemäß § 174 Absatz 1 des Aktiengesetzes obliegt es dem Vorstand einer Aktiengesellschaft, die Höhe der Dividende vorzuschlagen. Dieser Vorschlag wird auf der Hauptversammlung zur Abstimmung gestellt. Eine einfache Mehrheit entscheidet über die Auszahlung. Unternehmen können wählen, in welchem Turnus sie Dividenden auszahlen möchten. Die bekanntesten Varianten dabei sind eine jährliche, quartalsweise oder monatliche Ausschüttung. Entscheiden sich Unternehmen zur Ausschüttung von Dividenden, so können verschiedene Arten von Dividenden gewählt werden, darunter:

Bargelddividenden: Barmittel werden an die Aktionäre ausgezahlt.

Sachdividenden: Sachwerten, wie z.B. zusätzlichen Aktien des Unternehmens, werden ausgezahlt.

Sonderdividenden: Werden außerhalb des regulären Dividendenzyklus ausgezahlt und sind oft das Ergebnis außergewöhnlicher Gewinne oder Ereignisse.

Das Recht auf Dividenden

Ein wichtiger Aspekt, der oft übersehen wird, ist dass es keine Verpflichtung zur Dividendenzahlung seitens des Unternehmens gibt. Dies unterscheidet eine Aktie grundsätzlich von einer Anleihe. Eine Anleihe beinhaltet einen schuldrechtlichen Anspruch auf Zinszahlung sowie auf Rückzahlung des Kapitals, während eine Aktie nur den möglichen Anspruch auf eine Dividende beinhaltet. Die Ausschüttung von Dividenden ist somit eine Belohnung für die Aktionäre, die das Vertrauen in die Zukunft des Unternehmens teilen.

Wie wähle ich die passende Aktie aus, um eine regelmäßige Dividende zu erhalten?

Für die Investition in Aktien mit dem Ziel Dividenden zu erhalten ist die Betrachtung verschiedener Daten interessant, um die Wahl der passenden Aktie zu erleichtern. Die gängigen Kennzahlen sind dabei:

Dividendenrendite: Diese Kennzahl nennt das Verhältnis zwischen der gezahlten Dividende je Aktie und dem aktuellen Aktienkurs. Eine höhere Dividendenrendite deutet also auf einen höheren Dividendenertrag als bei einer kleineren Dividendenrendite hin.

Dividendenwachstumsrate: Steigt der Betrag der ausgeschütteten Dividende von Ausschüttung zu Ausschüttung an, so ergibt sich eine positive Dividendenwachstumsrate.

Dividendenabdeckungsverhältnis: Dieses Verhältnis gibt an, wie gut das Unternehmen in der Lage ist, seine Dividenden aus den tatsächlich erwirtschafteten Gewinnen zu zahlen. Ein höheres Dividendenabdeckungsverhältnis deutet auf eine nachhaltige Dividendenpolitik hin. Zahlt ein Unternehmen - beispielsweise einer guten Dividendenwachstumsrate wegen – Dividenden, die den erwirtschafteten Gewinn übersteigen, so verringert sich die Substanz des Unternehmens.

Die Bedeutung von Fristen – der Ex-Tag und Zahltag

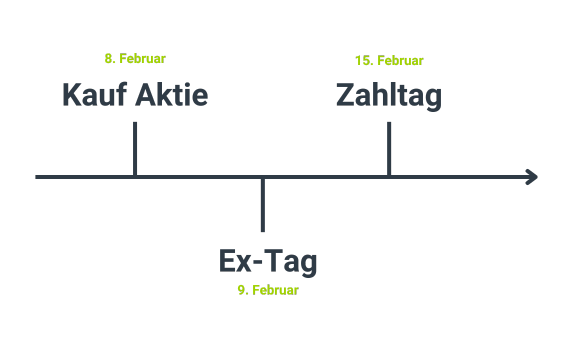

Beim Timing von Dividendenzahlungen spielen zwei Schlüsseldaten eine entscheidende Rolle: der Ex-Tag und der Zahltag. Der Ex-Tag markiert den Zeitpunkt, an dem der Aktienkurs um die Dividendenzahlung bereinigt wird. Wer die Aktie ab diesem Tag erwirbt, erhält keine Dividende. Umgekehrt muss die Aktie vor dem Ex-Tag gekauft worden sein, um Anspruch auf die Dividende zu haben. Der Zahltag hingegen ist der Tag, an dem die Dividende vom Unternehmen ausbezahlt wird. Sobald bei der Depotbank alle Informationen sowie der vollständige Dividendenbetrag eingegangen ist, erfolgt die Umsetzung der Dividendenbuchung für die Kunden.

Ein praktisches Beispiel

Um dieses Konzept zu verdeutlichen, werfen wir einen Blick auf die Apple Aktie. Apple schüttet eine Quartalsdividende aus. Der Ex-Tag war im ersten Quartal 2024 der 9. Februar und der Zahltag der 15. Februar. Am Ex-Tag wird der Aktienkurs um den Dividendenbetrag bereinigt. Um die Dividende zu erhalten, musste die Aktie also vor dem Ex-Tag, spätestens also am 8. Februar erworben worden sein. In diesem Fall wurden 22 Cent pro Aktie ausgeschüttet.

Steuerliche Aspekte von Dividenden

Dividenden unterliegen in den meisten Ländern einer Besteuerung. Die Höhe der Steuer auf Dividenden variiert dabei jedoch. Seit dem 1. Januar 2009 gilt in Deutschland eine Abgeltungssteuer auf Kapitalerträge. Damit gilt auch für Dividenden die allgemein bekannte Besteuerung für Kapitalerträge, die sich aus den Komponenten der Kapitalertragssteuer (25 % des Bruttoertrags), des Solidaritätszuschlags (5,5 % der Kapitalertragssteuer) und individuell auch der Kirchensteuer (8 bzw. 9 % der Kapitalertragssteuer) zusammensetzt.

Dividenden werden mit einigen Ausnahmen in Ihrer Natur als Gewinnausschüttung sowohl bereits auf Unternehmensebene als auch auf Ebene des Aktionärs besteuert.

Auf Kapitalerträge aus dem Ausland kann zusätzlich noch eine Quellensteuer des jeweiligen Landes fällig werden. Diese erhöht die gesamte Steuerlast auf den Bruttoertrag aus der Dividende. Es gibt jedoch verschiedene Möglichkeiten, diese wieder zu verringern. Die Quellensteuer der USA beträgt 30 %. Davon können jedoch 15 % mit der deutschen Abgeltungssteuer verrechnet werden. Die verbleibenden 15 % bekommen Anleger von den US-Steuerbehörden automatisch erstattet, wenn die depotführende Bank über einen sogenannten QI-Status verfügt, einer speziellen Vereinbarung mit den US-Behörden. Bei justTRADE haben wir darauf geachtet, dass unsere depotführende Bank - die Sutor Bank GmbH mit Sitz in Hamburg - über einen eben solchen Status verfügt und unsere Kunden damit in den Genuss der reduzierten US amerikanischen Quellensteuer kommen.

Fazit

Indem Anleger die Mechanismen hinter Dividendenzahlungen verstehen und die damit verbundenen Fristen beachten, können sie ihre Anlagestrategien mit Blick auf einen langfristigen Erfolg optimieren. Dividendenzahlungen sind somit nicht nur eine Belohnung für die Vergangenheit, sondern auch ein möglicher Indikator für die zukünftige Leistungsfähigkeit des Unternehmens.

Noch kein justTRADE Depot? Jetzt Depot eröffnen